工业机器人被誉为“制造业皇冠上的明珠”,是带动产业转型升级的强劲动力,同时也是提升国家实力与竞争力的关键所在。近年来,在人口红利不断消散、自动化需求日益增强的背景下,同时随着人工智能、5G、工业互联等新技术的应用,工业机器人的应用场景和市场规模迅速扩张,发展前景一片蓝海。

一、工业机器人行业拐点已现,疫情不改复苏趋势

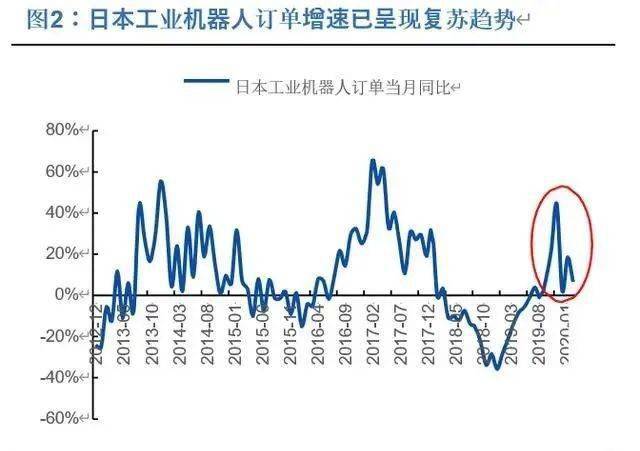

5 月份工业机器人产量同比增长 17%,行业复苏拐点已现。国内工业机器人产量增速自 2017 年末开始持续下降,2018 年 9 月开始负增长,持续低迷,但 19 年 10-12 月连续三个月增速为正,且增幅逐月加大,预示国内工业机器人行业复苏迹象。日本工业机器人订单 19 年 11 月份以来增速持续为正,也佐证了工业机器人行业复苏的迹象。

虽然年初以来爆发的疫情对整个经济都造成了一定的冲击,但是产业复苏的趋势不变,并且自动化程度较高的企业在复工复产方面的进度明显快于劳动力密集型的企业,我们判断,疫情的催化有望增加企业主购置自动化设备来替代人工的需求。

二、国内工业机器人密度低于全球水平,自动化提升空间大

国内工业机器人密度指标较发达国家仍有较大提升空间。根据我们重新测算结果,2018 年我国每万名产业工人所拥有的工业机器人数量仅为 64 台、仍低于全球水平,而韩国、日本、德国、美国每万名产业工人所拥有的工业机器人数量分别为 774 台、327 台、338 台、217 台。与制造业发达国家相比,我国自动化水平远低于发达国家, 潜在提升空间仍然巨大。

通过复盘日本工业机器人产业发展历史以及人口结构,我们认为,2018 年我国工业机器人发展水平类似于日本 1985 年。参考日本经验,我国工业机器人行业有望从2020 年起行业企稳复苏,随后进入中速发展阶段,预计 2019-24 这五年我国工业机器人发展轨迹类似于日本 1986-1990 年。关键假设如下:

(1)假设到 2024 年我国工业机器人密度达到 200 台/万人。

(2)我国工业机器人的使用寿命为 10 年。

(3)我国系统集成市场规模约是工业机器人本体市场的 3 倍左右。

预计 2024 年我国工业机器人销量达 34.2 万台,本体市场规模达 557 亿元,系统集成市场达 1672 亿元。根据我们测算,预计到 2024 年我国工业机器人密度达 200台/万人,密度复合增速 20.5%;预计 2019-2024 年本体销量复合增速 18.5%,本体与系统集成收入复合增速将达12.6%。

三、长期看,内资品牌有望弯道超越、逐步具备国际竞争力

市场就是硬道理——我国持续多年是全球最大工业机器人消费市场,2018 年全球占比约 36.5%。作为世界第一制造大国,我国工业机器人市场发展较快,自 2013 年开始,连续 6 年成为了全球最大的工业机器人需求市场。

我国制造业结构多元,工业机器人应用领域不断扩大,我国工业机器人企业能够暂时避免与“四大家族”的正面交锋, 在长尾应用领域积累经验、逐渐实现弯道超车。

我国制造业结构复杂而多元,包含汽车,电子、食品饮料、金属加工、化工、设备制造等诸多细分领域,工业机器人应用领域长尾效应明显。目前汽车产业和电子产业仍是工业机器人份额最大的两个应用下游市场,一直以来均被国际工业机器人“四大家族” 所占据。而除此之外的其他行业需求量较大、但较为分散,一直以来都不是行业巨头重点布局的方向,国产品牌逐渐有望在这些领域逐渐竞争积累技术经验。

国产品牌机器人在一般制造业中优势明显,产品结构从低端逐渐往高端化切入,长期看, 国产品牌有望逐渐由国产替代逐步走向国际。面对工业机器人行业广阔的市场前景,我国机器人企业虽然发展起步晚,但我国机器人企业发展却很迅速,持续进行研发投入,尤其是骨干企业的研发生产能力不断提高,同时不断进行海外并购,引进吸收逐步突破核心技术。

自 2017年美的公司并购工业机器人巨头 KUKA 开始,国内工业机器人企业已进行十几宗海外收购,各项核心技术有望借并购平台实现进一步突破。以埃斯顿为例,公司深耕于工业机器人领域,依靠多年的技术研发和并购拓展,其工业机器人产品近 80%的核心零部件已可以实现自供。

从各个行业国产率看, 国产机器人在在金属加工和塑料化工的行业国产占比分别为 73.4%、64.8%,可以看出在一般制造业中国产机器人并不落后于外资企业。长期看,国产品牌在本土充分竞争庞大市场的培育下,技术实力逐渐增强,产品竞争力持续提升,有望逐渐实现国产替代,并具备走向国际的潜力。

疫情或加快我国 5G 的建设,计算机、通信和其他电子设备制造业固定资产投资有望重整旗鼓。

2020 年作为部署 5G 的关键年,年初以来,国内各大终端厂商相继发布了自己的 5G 新品。在疫情影响下,5G 在远程医疗、高清直播、智能机器人等场景的创新应用,让人们感受到了 5G 技术应用所带来的效率提升,看到了 5G 产业的广阔前景。疫情过后,5G 建设及其在垂直行业的应用还将迎来新的高峰。疫情虽对供需有所冲击,但需求端为确定性市场,5G、AI、IoT 仍是未来长期赛道。在国内 5G 建设全面推进背景下,5G 手机的普及和换机潮必然加速到来,有望带动计算机、通信、消费电子行业的固定资产投资,进而拉动工业机器人需求向上。

工业机器人行业 低迷主要原因是下游汽车、3C 电子等行业周期性投资减少。工业机器人市场趋于疲软只是暂时性现象,“倒春寒”后或迎春天。从 2018 年下半年开始到2019 年上半年,我国汽车市场、智能手机市场,销量和产量确实有所下降;但是 2019 年 10 月起行业已出现明显的复苏迹象。

汽车和 3C 终端销量经历过阶段性下滑之后有望逐渐回暖,带动新一轮产能投资,从而刺激工业机器人需求的再一次高增。疫情期间,自动化程度较高的企业在复工复产方面的进度明显快于劳动力密集型的企业,因此,我们判断在疫情得到控制后,企业会增加购置自动化设备来替代人工。

四、机器人是工业互联的核心载体,长期成长空间大

人口老龄化和劳动力成本上升是两大不可逆的趋势。我国总人口上涨趋缓,劳动力人口比例在 2011 年达到拐点,14-65 岁人口占总人口比例达到 74.5%的顶峰,人口红利逐渐消失。2010 年-2019 年,我国制造业城镇单位就业人员年平均工资复合增长率达 9.7%,劳动密集型代工生产为核心的制造业务面临着劳动成本快速上涨的挑战,因而机器人替换人工是大势所趋、迫在眉睫。

机器人是智能生产和工业互联的关键要素。当前全球经济增速放缓,制造业模式面临的 四大难题:即 劳动力短缺且成本上升,全球产能过剩,市场需求个性化以及技术产品迭代更新速度快。这些问题驱使传统制造模式批量、刚性和大规模退出舞台,进入一个新的智能制造时代和工业 4.0 时代。工业互联时代,工业机器人强调的不仅仅是效率、质量和成本,更多的是强调柔性、智能、资源。

长期看,机器人成长空间存在重大机遇。中国正在进入一个智能+的时代,机器人恰恰是智能+的巨大平台,可以支撑制造业、国防安全、生活消费、医疗、教育、交通智慧城市等等方面的发展,而且并不只是简单的替代,而是一个颠覆和变革。信息技术和生产技术方面的突破融合使得机器人能够超越传统机械设备的概念,成为一个集大数据、云计算、人工智能为一体的产品,从而赋予机器人以成长性,带动传统的工业机器人不断往其它领域拓展延伸,担当工业互联体系的核心载体。

免责声明:图文素材来源于网络,版权归原作者所有,如有侵权,请联系删除。